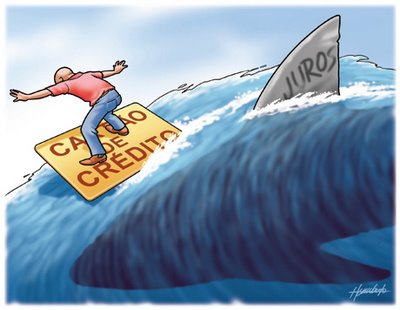

Existem taxas de juros mais baratas do que a oferecida pelo seu gerente para o parcelamento do crédito rotativo! Entenda

O cartão de crédito é uma forma de pagamento de compras bastante popular. A empresa emissora lhe concede um limite e você pode utilizá-lo para realizar suas compras, ganhando um prazo de até 40 dias para o pagamento da fatura.

Mas é preciso usá-lo com sabedoria, pois suas taxas de juros rotativos chegam a 334% ao ano – não, você não leu errado! Funciona assim: quando chega sua fatura e você não tem dinheiro para pagar, você pode realizar o pagamento mínimo. O restante que faltar entra nos chamados juros rotativos.

Até 2017, se você pagasse apenas o mínimo da fatura e ficasse com uma dívida de R$ 1.000 no cartão de crédito, no mês seguinte, poderia chegar a R$ 1130 devido aos juros rotativos. Acumulados 5 meses de juros sobre juros, o valor já batia na casa dos R$ 1843. Dá para imaginar o tamanho do problema? Como era de se esperar, muita gente se enrolava e não conseguia mais sair da dívida.

Por causa disso, em abril do ano passado, o governo mudou as regras do jogo. Desde então, após um mês da sua dívida no rotativo, a empresa emissora ou o banco são obrigados a lhe oferecer uma nova linha de crédito, para você parcelar o valor em aberto.

Na prática, a dívida não pode ficar rodando no rotativo por mais de 30 dias. Em vez disso, o consumidor pode fazer um financiamento da dívida com prazo determinado e em parcelas para a quitação total. Há ainda a opção de pagar a dívida integralmente a qualquer momento.

Mas atenção: os bancos só são obrigados a oferecerem um tipo de linha de crédito, que nem sempre é a mais barata. “É bem difícil o banco oferecer as linhas mais baratas, pois a única obrigação do banco é parcelar a dívida em condições mais vantajosas do que as do rotativo”, orienta Marcela Kawauti, economista-chefe do SPC Brasil.

Então, cabe ao consumidor pedir mais opções. “Vale ainda consultar outros bancos e empresas para tentar quitar a sua dívida à vista”, diz Marcela.

Como encontrar linhas de crédito mais baratas?

- Descubra quanto a empresa emissora do seu cartão está cobrando de juros na opção de pagamento parcelado.

- Saiba que você pode fazer a portabilidade de sua dívida, ou seja, manter o pagamento parcelado, trocando-o de instituição. “Quando o consumidor faz a portabilidade da dívida, o novo banco quita o valor com o anterior e uma nova dívida se inicia. No entanto, em alguns casos, é mais vantajoso pegar um novo crédito com juros menores do que fazer a portabilidade”, explica Marcela.

- Para facilitar sua tomada de decisão, procure conhecer as linhas de crédito existentes no mercado para encontrar opções mais baratas e quitar a sua dívida, como o empréstimo pessoal ou o crédito consignado. É importante também saber diferenciar os tipos de empréstimos. Todo conhecimento que você tiver será útil na negociação. O empréstimo pessoal é mais fácil de tomar, geralmente, há um limite pré aprovado para cada correntista do banco. Suas taxas são menores do que as do cartão. Segundo o Banco Central, rodam em torno de 126% ao ano. Já o crédito consignado tem desconto em folha de pagamento, ou seja, diretamente no holerite. Dessa maneira, oferece maior segurança ao banco de que você vai pagar sua dívida. Em alguns casos, também são pré-aprovados. Como resultado, os juros cobrados por ele são menores – cerca de 26% ao ano. Essas taxas são as médias divulgadas pelo Banco Central e mudam ao longo do mês de acordo com as condições de mercado – mas você pode consultá-las aqui e, inclusive, comparar as médias de taxas cobradas pelos bancos brasileiros. Vale destacar que as taxas divulgadas são médias que podem mudar de acordo com o histórico do cliente e com o relacionamento com o banco.

- Com todo este conhecimento em mãos, é hora de renegociar sua dívida. Como? Pechinchando com o banco! Mostre que você sabe que outros bancos oferecem taxas menores e que está disposto a ir até eles negociar. Claro, não é garantido que você conseguirá tais taxas, mas não custa tentar.

- Procure conversar pessoalmente – marque um horário e vá até sua agência. Olhe nos olhos, mostre-se disposto a negociar. Lembre-se que você está lidando com outros seres humanos e, nessas horas, simpatia e gentileza contarão pontos a seu favor. “Além disso, quando você vai direto ao banco, foge do crédito pré aprovado e pode ter condições melhores”, observa Marcela.

- Proposta feita. Informe-se não apenas sobre o valor da parcela que será paga mensalmente – questione o gerente sobre a taxa de juros mensal e anual que a dívida significa. Verifique ainda se há outras taxas, como a de abertura de cadastro, que pode encarecer o montante total. É muito importante você conhecer esses valores, caso necessite de uma nova negociação futuramente.

- Não aceite uma parcela maior do que a que pode pagar por mês, pois isso, apenas lhe deixará sem credibilidade para novas negociações, caso você não consiga pagar a parcela no mês seguinte. Se nenhuma das opções oferecidas pelo banco couberem em seu orçamento, a dica é procurar em outra instituição mesmo.

- Por fim, nesses meses em que estiver pagando sua dívida, tome muito cuidado para não assumir novas responsabilidades que não poderá dar conta. Procure aposentar seu cartão de crédito ou utilizá-lo apenas para compras maiores ou parcelamentos sem juros, até que retome o controle de sua vida financeira.

Veja o que fazer para nunca mais se enrolar no cartão de crédito.

Fonte: Meu Bolso Feliz